La principal fuente de incertidumbre actual es cuánto durará el “coma inducido” con que se está enfrentando esta pandemia.

Por: Fernando López, Doctor en Business Administration, Olin Business School, Washington University in St. Louis, EE.UU. Académico FEN-UAH.

Publicado en revista Observatorio Económico Nº 143, 2020.

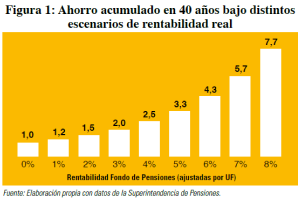

HECHO 1:LA RENTABILIDAD ES CLAVE PARA LAS PENSIONES

La rentabilidad puede entenderse como un multiplicador del ahorro previsional que tiene una influencia enorme en las pensiones. Para ilustrar su relevancia, la Figura 1 muestra el ahorro acumulado por una persona que reúne una cantidad de dinero fija (en UF) por un periodo de 40 años considerando distintos escenarios de rentabilidad (que por simplicidad suponemos constante). Si con una rentabilidad de 0%, la persona logra acumular $1 de ahorro en 40 años, con una rentabilidad de 3% este ahorro duplica. Si la rentabilidad fuera 4%, entonces el ahorro se multiplica por 2,5 y con una rentabilidad de 6%, el ahorro acumulado se multiplica por 4,3.

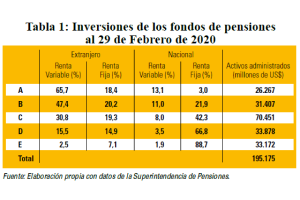

HECHO 2: ¿QUÉ SON LOS MULTIFONDOS Y EN QUÉ ESTÁN INVERTIDOS?

El esquema de multifondos fue creado en 2002 con la finalidad de que los afiliados pudieran elegir entre cinco alternativas de inversión, acorde a sus características y perfil de riesgo. Los multifondos están denominados por las letras A, B, C, D y E. Su diseño apunta a que estos estén ordenados de acuerdo a su riesgo, de manera que el Fondo A sea el más riesgoso y que el más conservador sea el Fondo E. Este ordenamiento en el nivel de riesgo se implementa a través de límites en el porcentaje de los activos que se invierte en instrumentos de renta variable como acciones o fondos mutuos de acciones. La Tabla 1 muestra la cartera agregada de los distintos multifondos a febrero de 2020. Se aprecia que el Fondo A tiene 84,1% (65,7%+18,4%) de sus recursos invertidos en el extranjero y 78,8% (65,7%+13,1%) en instrumentos de renta variable (acciones). Por su parte, el 88,7% del Fondo E está invertido en instrumentos de renta fija (deuda) nacional.

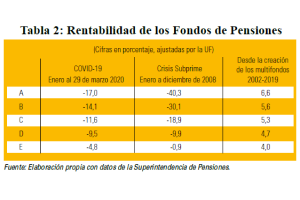

HECHO 3: RIESGO DE LOS MULTIFONDOS Y EL COVID-19

El riesgo es un concepto asociado a la posibilidad de que una inversión pierdan valor. En este contexto, es razonable esperar que los fondos más riesgosos hayan sido los más golpeados por la pandemia del COVID-19. Como se aprecia en la Tabla 2, al día 29 de marzo de este año el Fondo A ha perdido un 17% de su valor. Esto se explica principalmente porque esta crisis ha azotado duramente a los mercados bursátiles locales y extranjeros, que son el principal destino de nuestros fondos más riesgosos. En la crisis Subprime, los fondos más riesgosos también fueron los más afectados, con el Fondo A que cayó un 40%, mientras que el fondo E solo perdió un 0,9% en 2008.

Sin embargo, la principal razón para tomar mayores niveles de riesgo es la posibilidad de obtener mayores niveles de rentabilidad. En el caso de los multifondos, al comparar la rentabilidad promedio anualizada que presenta la tercera columna de la Tabla 2, se aprecia que, a 17 años de su funcionamiento, los fondos más riesgosos efectivamente han alcanzado una mayor rentabilidad promedio.

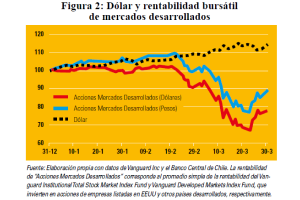

HECHO 4: EL DÓLAR Y SU EFECTO AMORTIGUADOR FRENTE A LAS CAÍDAS EN LA BOLSA INTERNACIONAL

Un hecho estilizado en finanzas internacionales es que cuando la bolsa internacional cae el dólar tiende a subir, mejorando la rentabilidad en pesos de dicha inversión. La Figura 2 muestra que la pandemia del COVID-19 no fue la excepción: la línea gris muestra la pérdida de valor de un fondo que invierte en acciones de mercados desarrollados (50% EEUU y 50% resto del mundo) y la línea punteada muestra el aumento en el tipo de cambio durante el periodo. La línea roja muestra la rentabilidad en pesos de la inversión en el mencionado fondo de acciones internacionales y se aprecia que gracias a la depreciación del tipo de cambio (más pesos por dólar), la caída fue más leve. La principal condición para que la depreciación del peso frente al dólar haya contribuido a reducir el impacto del desplome bursátil de los mercados internacionales es que el COVID-19 no haya sorprendido a los fondos con niveles de cobertura cambiaria elevados, como ocurrió en la crisis Subprime. Una operación de cobertura cambiaria permite establecer un valor fijo para el tipo de cambio futuro. En otras palabras, la cobertura cambiaria desactiva el amortiguador natural que tenemos para las caídas en el mercado accionario internacional.

En un estudio reciente que elaboramos con Eduardo Walker, estimamos que 11,3 puntos porcentuales de la caída que tuvo el Fondo A en 2008 se puede atribuir a la cobertura cambiaria (López y Walker, por aparecer). En efecto, la cobertura cambiaria promedio mensual durante 2008 ascendió a 66% del Fondo A y 82% de la inversión internacional de dicho fondo.

REFLEXIÓN 1: ¿QUIÉNES SON LOS RESPONSABLES DE LAS PÉRDIDAS? ¿SE PUEDEN REDUCIR?

Es común escuchar críticas hacia las AFP por su presunta incompetencia (o desidia) al no anticipar la caída de los mercados financieros y la presencia de actores que dicen tener una fórmula que les permitiría hacerlo. Sobre esto caben al menos cuatro consideraciones. Primero, las inversiones de las AFP están reguladas por el Decreto Ley 3.500 de 1980, el Régimen de Inversión de los Fondos de Pensiones y por la normativa complementaria dictada por la Superintendencia de Pensiones. Estas inversiones están bajo la supervisión de la Comisión para el Mercado Financiero (CMF), Banco Central, Superintendencia de Pensiones y un Consejo Técnico de Inversiones (CTI). Por tanto, en caso de haber responsabilidades, estas serían compartidas.

Segundo, es importante recordar que la rentabilidad esperada a la que apunta un inversionista es proporcional al riesgo de las inversiones. Para reducir las pérdidas se podría haber tomado menos riesgo, pero esto reduciría la rentabilidad esperada de los fondos y la posibilidad de alcanzar mayores pensiones en el largo plazo.

Tercero, sobre quienes dicen que es posible anticipar las alzas y evitar las caídas del mercado bursátil internacional de manera “permanente”, la evidencia científica de la disciplina financiera muestra que solo una minoría lo logra y esto generalmente ocurre en el terreno de los mercados menos desarrollados. La historia de las finanzas cuenta con varios ejemplos de profesionales de prestigio mundial que han perdido su patrimonio y el de otros apostando a que pueden anticipar estas tendencias.

Cuarto, parte de la crítica ciudadana por la caída de los fondos riesgosos se puede atribuir a su desconocimiento y la desconfianza en el sistema de pensiones. En gran medida, esto es responsabilidad del Estado, que en los casi 40 años que tiene el sistema no ha hecho lo suficiente para empoderar a las personas de manera que tomen decisiones informadas. Las iniciativas recientes apuntan a delegar parte de esta tarea en las AFP. Sin embargo, esto no es recomendable porque los intereses comerciales se antepondrán a los objetivos educacionales.

El Estado tampoco ha hecho lo suficiente para cubrir los espacios que han permitido a distintos actores obtener beneficios superiores a los que se obtendrían en un contexto competitivo. En este contexto, las AFP han aportado su cuota. Desafortunadamente, el desconocimiento y la desconfianza han sido (y seguirán siendo) terreno fértil para que distintos actores impulsen sus agendas e intereses, en perjuicio de los afiliados.

REFLEXIÓN 2: ¿CÓMO ENFRENTAR LA INCERTIDUMBRE?

La principal fuente de incertidumbre actual es cuánto durará el “coma inducido” con que se está enfrentando esta pandemia. En particular, se sabe poco sobre la posibilidad de que surjan nuevos brotes cuando se hayan cumplido los periodos de cuarentena y, por consiguiente, no sabemos cuánto tiempo durará la interrupción del flujo de personas y de comercio. Esto también agrega incertidumbre sobre la efectividad de las políticas fiscales y monetarias que se están aplicando en las principales economías del mundo para mitigar el impacto económico y humanitario de la crisis.

En el corto plazo, el escenario es muy incierto para los distintos multifondos. En el caso de los fondos más riesgosos (A, B), la incertidumbre está asociada a la evolución de los mercados internacionales que podrían enfrentar nuevas caídas en la medida que los cierres de ciudades se prolonguen más allá de lo esperado y las empresas no logren recuperarse. Por el lado de los fondos más conservadores (D, E), la incertidumbre está asociada a la posibilidad de que aumente la tasa de interés local, lo cual podría ocurrir tanto por un aumento en el riesgo país como por un aumento en la percepción en el riesgo de las empresas y la banca.

Desde una perspectiva de los afiliados, la elección del fondo de pensiones es una decisión de largo plazo que debe tomarse de acuerdo con su nivel de tolerancia al riesgo. El Fondo A es para personas que están dispuestas a tolerar caídas significativas en su fondo de pensiones con tal de obtener una mayor rentabilidad en el largo plazo. La evolución de las variables descritas anteriormente es difícil de predecir y solo una minoría lo logrará con éxito.

*El autor agradece la excelente ayudantía de investigación de Benjamín Solís y los valiosos comentarios de Francisca Gallegos.

Referencias

- López, F. and Walker, E. (por aparecer) “Investment performance, regulation and incentives: the case of Chilean pension funds,” Journal of Pension Economics and Finance. Cambridge University Press, pp. 1–26.

- Walker E. (2008) “Strategic currency hedging and global portfolio investments upside down. Journal of Business Research 61, 657–668.

AFPAhorroCoronavirusCOVID-19DeptoGestionMultifondosObservatorio EconómicoPandemiapensionesRentabilidad